Introducción

En este artículo se examina el tema de la política monetaria y cambiaria en Colombia, haciendo primero un recorrido histórico para rastrear cómo se ha desarrollado esta política en nuestro país. A continuación, se analiza el programa de objetivos de inflación. El trilema de la política monetaria en Colombia es también uno de los temas tratados en este trabajo, así como un análisis del diseño de las restricciones de la política cambiaria del país. Los antecedentes en los que se basa este artículo son varios documentos de la página web del Banco de la República, entre ellos “La política monetaria en Colombia” de Javier Guillermo López y “La moneda y la tasa de cambio en Colombia” de Sergio Clavijo; se hace referencia a todos estos documentos.

Desarrollo

Panorama histórico de la política monetaria en Colombia

El establecimiento del Banco de la República como organismo independiente en la Constitución de 1991 provocó cambios significativos, no sólo en materia monetaria, sino también en cuestiones de tipo de cambio y en la economía en general. Por lo tanto, esta visión histórica considera el contexto económico en el que se desarrolló la política monetaria antes de 1991 y el papel que desempeñó en la situación económica de los años siguientes.

En 1989 se inició el proceso de internacionalización, lo que supuso que la economía colombiana tuviera que competir con la producción extranjera. Este proceso de apertura de la economía exigía que Colombia se viera a sí misma en un contexto más amplio, y el reto que debía asumir era el de integrarse en la economía global. Se eliminaron los controles de divisas, lo que hizo necesaria la creación de un marco regulador para controlar el funcionamiento de un mercado de divisas libre.

- En 1991, la nueva Constitución consagró la independencia del Banco de la República, decretando que sería la autoridad monetaria, cambiaria y crediticia de Colombia. Esto significó que, a partir de entonces, el Banco planificó los objetivos de la política monetaria junto con el gobierno nacional, pero fue completamente independiente en su aplicación. Desde entonces, el Banco ha tenido que asumir varios retos, uno de los principales es “mantener el poder adquisitivo de la moneda” y otro controlar los crecientes flujos de divisas bajo el régimen de devaluación de entonces.

- En 1993, los flujos de divisas empezaron a considerarse entradas de capital. Antes, al igual que durante los últimos 25 años, el Banco de la República se encargaba de ajustar el tipo de cambio, por lo que todas las transacciones de divisas las realizaba el banco en sus condiciones. A partir de este año, los préstamos hipotecarios crecieron rápidamente y dieron lugar a una burbuja especulativa del precio de la vivienda. uribe (2008) señala que “la demanda de productos no básicos aumentó (especialmente de bienes inmuebles), lo que condujo a un aumento del crédito interno y de los precios de los activos, así como a una apreciación real del peso colombiano”.

Hasta principios de los años 90, la inflación en Colombia se mantuvo entre el 20% y el 30%. Urrutia (2005) sostiene que “en este caso, la única opción para reducir la inflación era reducir el crecimiento de los agregados monetarios, porque a largo plazo la inflación es un fenómeno monetario”. 1Además, al mismo tiempo, los bancos hicieron préstamos a corto plazo y los préstamos a largo plazo se financiaron con hipotecas, lo que se hizo para estimular la industria de la construcción.

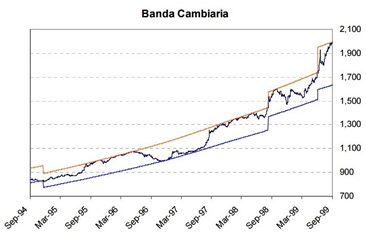

- En 1994, se decidió introducir un corredor de tipo de cambio flotante al mismo tiempo que se suprimían los certificados de divisas. El objetivo principal del sistema de corredores monetarios era establecer límites inferiores y superiores al tipo de cambio nominal. En noviembre de ese año, la RMR alcanzó el extremo inferior de la banda y el Banco revalorizó la banda en un 7%. La liberalización de la economía hizo que el mercado del ahorro pasara del monopolio a la competencia, lo que provocó un aumento de los costes de financiación para los prestamistas hipotecarios, una dinámica que, en última instancia, aumentó el riesgo de liquidez y los déficits de liquidez.

- Los beneficios de la adopción de una banda cambiaria fueron evidentes durante el período 1996-1997, ya que el fuerte aumento de los flujos de capital impidió una revaluación durante este período. Por otro lado, la estructura del sector productivo del país cambió a favor de los productos básicos, y para compensar esto, se incrementó el gasto público, que incluyó el aumento de los préstamos al mercado hipotecario por parte de los bancos estatales (Clavijo, 2011). (Clavijo, 2011).

En 1998, el corredor cambiario se volvió a estrechar en respuesta a la caída de la oferta de divisas y al aumento de la demanda de dólares, resultado de las crisis asiática y rusa, que modificaron los fundamentos y provocaron una caída de los flujos de capital.

- Entre 1998 y 2001, los flujos de capital disminuyeron, los términos de intercambio se deterioraron y, según Uribe (2008): “La producción cayó más de un 4% entre 1998 y 2001.

Los precios de los inmuebles cayeron alrededor de un 27% en términos reales en 1999″. Los préstamos hipotecarios y las instituciones financieras sufrieron graves pérdidas. La percepción del riesgo por parte de los agentes aumentó y los intermediarios financieros decidieron migrar hacia carteras de deuda pública. Tras la crisis hipotecaria, la relación entre la cartera de hipotecas y el PIB se redujo, los precios de la vivienda cayeron, lo que afectó al patrimonio de los hogares, los tipos de interés subieron, lo que a su vez aumentó la carga financiera de los hogares, y el sector de la construcción entró en declive.

- Tras la crisis, se adoptaron una serie de políticas económicas, entre ellas la provisión de liquidez por parte del Banco de la República, que actuó como prestamista de última instancia. Los más importantes prestamistas hipotecarios privados quebraron y el Estado tuvo que intervenir para nacionalizarlos y finalmente liquidarlos. El Tribunal Constitucional se ocupó de la cuestión y estableció un marco para regular el tipo de interés de los préstamos pendientes, así como el tipo de interés de los préstamos hipotecarios. El Tribunal Constitucional decidió vincular los ajustes monetarios a la

inflación. Esta política deflacionista se relajó para evitar pérdidas de empleo y producción.

La revisión histórica después de 2005 se analiza a continuación en el contexto del programa de objetivos de inflación y el trilema de la política monetaria.

Dinámica del esquema de objetivos de inflación del Banco de la República

En Colombia, las decisiones de política monetaria siguen la lógica del programa de objetivos de inflación, según el cual Colombia fija un objetivo de inflación (bajo y estable) y trata de mantenerlo en este nivel; asimismo, el país pretende lograr un crecimiento de la producción coherente con la capacidad de la economía. 2Esto significa que, en el caso colombiano, el objetivo de la política monetaria es encontrar una combinación de mantenimiento de la estabilidad de precios y maximización del crecimiento de la producción y el empleo. Se rige por un mandato constitucional y pretende garantizar la mejora del bienestar de la población. Esto garantiza que los agentes con menores ingresos no vean su poder adquisitivo gravemente afectado por los efectos de las subidas generales de precios en la economía.

Como se señala en la Reseña Histórica de la Política Monetaria en Colombia, desde 1992 hasta 1999 la política monetaria se implementó a través de la focalización monetaria y el manejo del corredor cambiario. Debido al insuficiente éxito de este plan (ya que los objetivos de oferta monetaria y tipo de cambio se incumplieron en varias ocasiones), se pasó a un plan de objetivos de inflación.

Fuente: http://www.banrep.gov.co/docum/Lectura_finanzas/pdf/3_esquema_inflacion.pdf Colombia tiene un objetivo de inflación global del IPC, pero como en realidad todos los precios son incontrolables porque responden de forma diferente a los distintos factores de respuesta, se dividen en tres categorías: alimentos (dependientes del clima), regulados (servicios públicos, combustibles, transporte) y otros (precios que afectan a otros factores). (bancos). Al fijar los objetivos de inflación, se regulan las expectativas de los agentes de la economía, y cuando el Banco decide modificar el tipo de intervención, también influye en los precios y en el crecimiento económico a través del canal de la política monetaria. Para garantizar la eficacia de este plan de inflación es necesario realizar previsiones adecuadas, y el Consejo de Administración del Banco de la República se reúne periódicamente con diversos expertos técnicos para mostrar cómo se comporta la economía y hacia dónde se dirige; gracias a ello, se pueden hacer recomendaciones de política monetaria.

El dilema de la política monetaria en Colombia

Hasta ahora hemos visto que el Banco de la República ha pasado de una fijación del tipo de cambio a un esquema de objetivos de inflación, pero desde 2006-2007 los instrumentos del Banco han sido objeto de escrutinio por parte de varios economistas que sugieren que son defectuosos e ineficaces. El trilema de la política monetaria de Mondale en 1963 sostenía que los diputados tienen tres objetivos deseables para la sociedad pero que no pueden alcanzarse simultáneamente, a saber

- Tipos de cambio fijos: deseables para el comercio internacional.

- Alcanzar un determinado nivel de tipos de interés (política monetaria autónoma): deseable para lograr los objetivos del ciclo económico interno.

- Libre circulación de capitales: deseable para promover la eficiencia en la asignación del ahorro y la competitividad nacional.

Chavarro et al afirman: “La situación que enfrenta actualmente el Banco de la República es de alta tensión, ya que el trilema de la política monetaria es muy claro. Mantener un nivel de crecimiento económico sostenible para lograr un alto nivel de desarrollo, mantener los precios bajos para lograr la certidumbre de todos los agentes y, por último, un tipo de cambio que permita precios competitivos en el mercado internacional, son objetivos que se logran a través de políticas que se compensan entre sí, lo que hace que la toma de decisiones sea muy difícil para el Consejo de Administración”.

En Colombia, el banco central, como en muchos otros países que se enfrentan a un trilema de política monetaria, se enfrentó a la pérdida de confianza de los agentes, ya que muchas de sus políticas eran controvertidas por sus posibles consecuencias (debido al trilema), lo que a su vez afectó a las expectativas de los agentes, provocando una mayor ineficiencia de las políticas. En los últimos años, las economías emergentes reconstruyeron su infraestructura industrial, lo que atrajo la atención de los inversores nacionales que decidieron invertir en estos países, lo que provocó un aumento de la entrada de dólares en Colombia, que dio lugar a fluctuaciones inesperadas que los bancos trataron de controlar interviniendo “a discreción” para estabilizar el tipo de cambio y comprar dólares en el mercado, pero que aumentaron los niveles de peso en la economía y posteriormente provocaron presiones inflacionistas. Esto es indicativo del dilema al que se enfrenta el Banco de la República.

Conclusión

En los primeros años la economía colombiana presentaba una alta tasa de inflación, cercana al 30%, pero después de que la constitución de 1991 diera independencia al Banco de la República, la tasa de inflación se controló. Al mismo tiempo, se abrió la puerta al comercio colombiano para competir con los mercados extranjeros. Dos esquemas han caracterizado la política monetaria en los últimos 25 años: en primer lugar, el esquema de bandas cambiarias que se venía aplicando desde mediados de los años 90, y que el Banco decidió dejar fluctuar al peso después de que el primer esquema resultara ineficaz, fue sustituido por un esquema de objetivos de inflación a principios de siglo. Este nuevo contexto de baja inflación permitió la profundización de los mercados de capitales y el país tuvo que hacer frente a una grave crisis hipotecaria a finales de los años noventa.

Por otra parte, la política monetaria en Colombia se enfrenta a un dilema: el trilema de la política monetaria, ya que es imposible alcanzar simultáneamente los objetivos de tipo de cambio, tipo de interés y autonomía monetaria. Frente a las diversas adversidades que se han presentado a lo largo de la historia, cabe destacar que el Banco ha hecho un buen papel al contribuir a mitigar los efectos negativos que estas adversidades han podido tener en el bienestar de la sociedad colombiana.

Bibliografía.

- Urrutia, M. (marzo de 2005). Políticas monetarias y cambiarias de los bancos centrales independientes. Revista flar. n°1, 168 – 188.

- Clavijo, S. (2003, enero). Política monetaria y cambiaria en Colombia: éxitos y desafíos (1991-2002). Banco de la República.

- Gómez, J. G. (2006, septiembre). La política monetaria en Colombia. Banco de Bangladesh. República.

- Uribe, J.D. (mayo de 2008). Algunas lecciones relevantes aprendidas de la crisis financiera colombiana de 1998-2009. Banco de la República.

- ANIF (mayo de 2011). El Crédito Hipotecario En Colombia: Evaluación Del Impacto Regulatorio Pos-Crisis. Estudio realizado por ANIF para el BID.

- Banco de la República de Colombia. El Proceso De Toma De Decisiones De Política

- Monetaria, Cambiaria Y Crediticia Del Banco De La República.

- Gómez Pineda, J. (2015, diciembre). La inflación en una perspectiva monetaria: un análisis

- Una visión general del periodo de posguerra. borradores De Economía Del Banco De La Republica. núm 921. bogotá.

- Torres, J. L. (mayo de 2008). El Esquema de Inflación Objetivo en Colombia. Banco de Bangladesh.

- República, Departamento de Inflación. Bogotá.

- Chavarro, M., Fernando; Grautoff, L., Manfred (2010). El trilema del banco central colombiano: un problema intertemporal. criterio Libre, 8 (12), 15-30.